マイホームを検討されている方ならば、一度は「長期優良住宅」という言葉を聞いたことがあるのではないでしょうか。

長期優良住宅は文字通り長期にわたり良好な住まい環境を維持することができる住宅のことで、暮らしやすい住環境であるほか、さまざまな税制上の優遇措置を受けられるうえ、場合によっては国から補助金をいただける可能性もある制度です。

しかし「長期優良住宅による恩恵を最大限受けられる方は実はかなり限られる」ということをご存じでしょうか。

深く考えずに長期優良住宅の認定を受けると場合によっては金銭的に損をしてしまう可能性もございます。長期優良住宅にはメリットがある半面、デメリットもございますので、注文住宅を建てる方は長期優良住宅の詳しいメリット・デメリットはしっかりと把握しておくべきです。

結論から申し上げますと、長期優良住宅の認定は、減税効果の恩恵とイニシャルコストを天秤にかけて金銭的メリットが上回るならば認定を受けた方がお得ですし、もし最大限の恩恵を受けることができないのであれば無理して認定を受ける必要はないと考えられます。

当ページで長期優良住宅のメリット・デメリットを詳しく解説して参ります。当ページをご覧頂くことで、あなたの場合は長期優良住宅認定を受けるべきなのか?判断材料の一つになると思います。注文住宅の家づくりを検討されている方は、ぜひ長期優良住宅についても学んでおいてください。

目次

長期優良住宅とは

長期優良住宅とは、2009年にスタートした「長期優良住宅認定制度」の基準を満たし所管行政庁より「認定」を受けた住宅を指します。長期優良住宅は良好な住み心地を長期間維持でき、少なくとも100年は住み続けられることが所管行政庁に認定された建物ということです。

長期優良住宅認定制度が始まった背景には「欧米諸国に比べて日本家屋は寿命が短い」という点がございます。

| 国 | 木造住宅の平均寿命 |

|---|---|

| 日本 | 30年 |

| アメリカ | 50年 |

| イギリス | 70年 |

日本の木造住宅は平均的に30年前後で建て替えられています。住宅ローンの返済期間は「35年ローン」が主流ですので、多くの一戸建て住宅が住宅ローンを返し終える前に建て替えられているということです。住宅ローンを返し終える前に多くの一戸建て住宅が建て替えられているのはなんだか「もったいない」ですよね。

その点、欧米の木造住宅は建て替えるまでの期間が非常に長く、アメリカの住宅寿命は平均50年、ヨーロッパは平均70年と言われています。特にヨーロッパの住宅は数世代にわたり住むことを前提に建てられており築100年以上の木造住宅も多く現存しています。

例えば北欧スウェーデンでは「親の代で家を建て、子の代でサマーハウス(別荘)を、孫の代ではヨットを。」という言葉があります。スウェーデンでは長持ちする家を大切に手入れしながら住み継いでいくため、良質な不動産資産を保有することになり代を重ねるごとにますます豊かになるという意味の言葉です。

このように住宅の寿命は長ければ長い方が経済的にも良いですし、また環境にも優しいです。家が50年、60年、70年と長持ちするのであれば子世代、孫世代は最低限のメンテナンスや必要に応じたリフォームをするだけで数世代にわたり同じ家に住み続けることができます。高い資産価値を維持した不動産資産を子の代、孫の代に残せればその分お金を他の自由なことに使えますし、資産運用でますます豊かになることもできるでしょう。また、家を長く大切に使えばムダな資源も使わず、廃棄物も出ないので環境にも優しいです。

日本もこれまでの「つくっては壊す(スクラップ&ビルド)」ではなく、良い家をつくって手入れをしながら長く大切に使うストック活用型の住宅への転換を目指すべく、2009年に長期優良住宅認定制度がスタートしました。長期優良住宅は、欧米のように耐久性が高く数世代に渡り快適に暮らせる家を普及させる目的でできた制度なのです。

長期優良住宅は数世代にわたり良好な状態で住み続けられるために「省エネルギー性」「耐震性」「更新の容易性」「劣化対策性」「バリアフリー性」などさまざまな認定基準が設けられています。一定以上の住宅性能を備えた長期優良住宅は、快適な住み心地を長期間維持できるほか、税制上でもさまざまな優遇措置を受けられます。

ただし、長期優良住宅の税制上の優遇措置を最大限受けられるケースは限られるため、あなたが最大限の恩恵を受けられるかどうかはご自身のケースにあてはめてしっかり確認することが必要です。

長期優良住宅の9つの認定基準

長期優良住宅では以下の9つの認定基準が設けられており、一戸建て住宅の場合は7項目、マンションの場合は9項目全てをクリアする必要があります。

①住戸面積

長期優良住宅は良好な居住水準を確保するために必要な広さがあることが求められます。一戸建て住宅の場合は75㎡以上、また少なくともワンフロアの床面積が40㎡以上あることが条件とされています。ただし、住戸面積は地域の実情にあわせて最低55㎡まで引き下げることが可能です。

なお、共同住宅(マンション)の場合は一戸建て住宅よりも条件が緩く55㎡以上が基準となります。

②耐震性

長期優良住宅は、数百年に一度発生する地震に対して住宅が継続利用できるよう改修の容易化・損傷レベルの低減を図ることが求められます。具体的には「耐震等級2以上」が基準となります。

③省エネルギー性(断熱性)

長期優良住宅は省エネルギー性(断熱性能)も求められます。具体的には「省エネルギー対策等級4」をクリアすることが基準となります。

④劣化対策性

長期優良住宅は、数世代(少なくとも100年)にわたり住宅の構造躯体が使用できることが求められます。具体的には床下空間に330mm以上の空間を確保すること、劣化対策等級3をクリアすることが認定基準となります。

⑤維持管理・更新の容易性

通常、住宅は構造躯体に比べて内装・設備は耐用年数が短いため、長く住むのであれば当然内装のリフォームが必要となります。長期優良住宅では耐用年数の短い内装・設備について維持管理を容易に行うために必要な措置が講じられていることが求められます。特に給排水管などの点検・補修・更新がしやすい住宅かどうかが重要となります。具体的には維持管理対策等級3、あるいは更新対策等級3をクリアしていることが基準となります。

⑥維持保全計画

長期優良住宅は数世代にわたり住むことができる住宅ですが、手入れをすることが前提です。長期優良住宅では建築時から将来を見据えて定期的な点検・補修メンテナンス等の計画が策定されていることが求められます。

具体的には少なくとも10年に1度のペースで定期点検を実施することが基準となります。また大規模な地震・耐風などの天災で被害を受けた場合も臨時点検を実施することが必要です。

⑦居住環境

長期優良住宅は、地域の良好な景観の形成に配慮されていることが求められます。要は「マイホームを建てるならば地域の街並みに調和する外観にしましょう」ということです。この項目は一般的な住宅はほぼ抵触しないため、あまり気にしなくても良いでしょう。

⑧バリアフリー性(マンションのみ必要な基準)

長期優良住宅は、数世代に渡り住むことが前提となる住宅のため、将来のバリアフリー改修に対応できるスペースが確保されていることが求められます。

※こちらの項目はマンションにのみ適用される基準です。一戸建て住宅は特に満たす必要はありません。

⑨可変性(マンションのみ必要な基準)

長期優良住宅では居住者のライフスタイルの変化に応じて間取り変更が可能な措置が講じられていることが求められます。具体的には、配管や配線を変更するため躯体天井高が2650mm以上あることが基準となります。

※なお、こちらの項目もマンションにのみ適用される基準です。一戸建て住宅は特に満たす必要はありません。

長期優良住宅の認定基準 一覧表

長期優良住宅の認定基準をわかりやすく一覧表にしておきます。

| 認定基準項目 | 基準の内容 | 備考 |

|---|---|---|

| 住戸面積 | 戸建て75㎡以上 マンション55㎡以上 | 地域の実情にあわせ引き下げ可 |

| 耐震性 | 耐震等級2以上 | – |

| 省エネルギー性(断熱性) | 省エネルギー対策等級4 | – |

| 劣化対策性 | 床下空間に330mm以上 劣化対策等級3 | – |

| 維持管理・更新の容易性 | 維持管理対策等級3 更新対策等級3 | – |

| 維持保全計画 | 10年に1度のペースで定期点検を実施 維持保全の実施期間30年以上 | – |

| 居住環境 | 地域の街並みに調和する外観 | – |

| バリアフリー性 | 高齢者等配慮対策等級3以上 | マンションのみ適用 |

| 可変性 | 躯体天井高2650mm以上 | マンションのみ適用 |

上記の認定基準を満たし、各自治体(所管行政庁)に申請し認定を受けることで長期優良住宅としての各種減税措置等を受けることができます。

注意しなければならないのは、長期優良住宅は上記の認定基準をクリアしているだけでは「長期優良住宅としては扱われない(各種減税措置・補助金も受けられない)」という点です。長期優良住宅のさまざまな税制上の特典を受けるには、あくまでも上記の認定基準を満たし所管行政庁の認定を受けることが必要です。

長期優良住宅の減税効果

政府が普及を推し進める長期優良住宅は税制上のさまざまな優遇措置を受けることができます。

- 住宅ローン控除の優遇

- 投資型減税(住宅ローン利用の有無を問わない)

- 固定資産税の減税

- 登録免許税の減税

- 不動産取得税の減税

長期優良住宅は住宅そのものが長持ちし、長期にわたり良好な状態を維持することができることも大きなメリットですが、その他、長期優良住宅認定を受けることで、さまざまな減税効果があることも大きな魅力と言えるでしょう。ただし、これら税制上の優遇措置はあまり恩恵を受けられないケースも多いです。順番に解説していきますので、もしあなたが長期優良住宅を建てるならば、それぞれの優遇措置でどれくらいの金銭的な恩恵があるか把握しておきましょう。

住宅ローン控除の優遇措置

長期優良住宅の減税特典のなかで、もっとも大きな効果があるのは「住宅ローン控除の優遇」です。

住宅ローンを利用してマイホームを購入した場合、毎年の年末時点での住宅ローン残債の1%分の税額控除を受けられる「住宅ローン控除」という制度がございます。

長期優良住宅の場合、住宅ローン控除の額が一般住宅よりも増額されます。

一般住宅の場合は、年間最大40万円の控除額となりますが、長期優良住宅では年間控除上限が50万円となります。

現行の住宅ローン控除期間は「13年間」ですので、13年間毎年減額いっぱいまで控除できた場合「一般住宅の減税上限額は520万円」「長期優良住宅の減税上限額は650万円」となります。

| 住宅の種類 | 一般住宅 | 長期優良住宅 |

|---|---|---|

| 控除対象となる住宅ローン借り入れ上限 | 4000万円 | 5000万円 |

| 控除期間 | 13年間もしくは10年間 ※2021年9月までの契約なら13年間 それ以降の控除期間は10年間 | |

| 控除率 | 1% | |

| 年間の控除限度額 | 40万円 | 50万円 |

| 控除期間の合計控除限度額 | 13年間の場合:520万円 10年間の場合:400万円 | 13年間の場合:650万円 10年間の場合:500万円 |

なお、住宅ローン控除を13年間受けられるのは期限が決まっています。こちらの期限を過ぎた場合は、住宅ローン控除期間は従来までの「10年間」に戻る可能性がございますのでご注意ください。

分譲住宅の場合:2021年11月末までに契約・2022年12月末までに入居

長期優良住宅は一般住宅とくらべて、最大で13年間で130万円の減税効果がありますが、これはあくまで「最大の控除額を受けられる場合」に限ります。住宅ローン控除はだれもが最大限の控除を受けられるわけではなく、住宅ローン借り入れ金額が大きい方ほど恩恵が大きいと考えてください。

わかりやすいように、二つのモデルケースをピックアップしてみます。

まずは住宅ローンの年末残高が5000万円のケースを見てみましょう。

一般住宅の控除上限額は40万円なので税額控除は40万円となる

長期優良住宅の控除上限額は50万円なので、50万円まるまる税額控除される

このように年末時点の住宅ローン残高が4000万円以上の場合は、長期優良住宅は税額控除の恩恵がございます。

次に年末時点の住宅ローン残高が3000万円のケースを観てみましょう。

税額控除30万円

税額控除30万円

年末ローン残高が4000万円未満の場合は、一般住宅でも長期優良住宅でも住宅ローン控除の恩恵は変わりません。

長期優良住宅の住宅ローン控除の優遇制度は少なくとも4000万円以上の住宅ローンを借り入れる場合でないと減税効果がありません。住宅ローンの年末残高は毎年減っていきますので、控除期間のうち全てで最大限の恩恵を受けるには少なくとも5000~6000万円の住宅ローン借り入れ額が必要ということです。また、住宅ローン控除制度は納めている所得税・住民税から控除されるため、所得税・住民税の合算納税額が年間40万円未満の方もあまり恩恵がないと考えましょう。

投資型減税制度(住宅ローンを利用しない場合)

上記の「住宅ローン控除の優遇措置」は住宅ローンを利用した方のみが対象となる制度ですが、こちらの「投資型減税」は住宅ローンの利用の有無を問いません。ただし住宅ローン控除の優遇と併用することはできませんので「住宅ローン控除の優遇」か「投資型減税」のどちらかを選択することになります。

結論から言うと投資型減税は住宅ローン控除の優遇措置に比べて減税効果が低いため、住宅ローンを利用して長期優良住宅を取得する方はほぼ「住宅ローン控除の優遇措置」を選択しています。

| 投資型減税の概要 | 内容 |

|---|---|

| 控除対象となる限度額 | 650万円 |

| 控除期間 | 1年間(一度きり) |

| 控除率 | 10% |

| 控除の上限額 | 65万円 |

長期優良住宅で住宅ローン控除制度を利用し、最大限控除できた場合は「13年間:650万円の控除」あるいは「10年間:500万円の控除」が上限となりますが、投資型減税では一度きりの控除となり、控除の上限額は「65万円」です。ハッキリ言って住宅ローン控除制度に比べて減税効果は低いと言わざるを得ません。投資型減税制度は実質的に「住宅ローンを利用せずに現金一括購入で長期優良住宅を取得する方」や「住宅ローン返済期間を10年未満に設定する方」むけの優遇措置と言えるでしょう。

投資型減税制度の控除額は「標準的な性能強化費用相当額×10%」です。

性能強化費用相当額とは、一般住宅から長期優良住宅にアップグレードするためにかかった費用のことで、一律で「住宅の床面積×45,300円」で算定されます。

例えば、住宅の総床面積が100㎡だった場合は以下の通りの算出額となります。

税額控除額 :453万円×10%=45万3000円

この場合は、45万3000円がその年の所得税から控除されます。もし控除しきれない場合は翌年分の所得税額から控除されます。

次に住宅の総床面積が150㎡だったモデルケースでシミュレーションしてみましょう。

税額控除額 :679万5000円×10%=67万9500円

ただし控除上限額は65万円なのでこの場合は65万円の控除

投資型減税制度では最大の控除上限額が65万円となるため、この場合は65万円の控除となります。

いずれにしても投資型減税は住宅ローン減税制度に比べて減税効果が低いため、住宅ローンを利用して長期優良住宅を取得される方は素直に住宅ローン控除の優遇措置を選択するべきです。

固定資産税の減税(減額期間の2年延長)

長期優良住宅は、固定資産税においても減税措置が優遇されています。

固定資産税は不動産を所有している方に毎年必ずかかる税金です。新築住宅であれば、一般住宅でも固定資産税の減額期間が設定されておりますが、長期優良住宅は一般住宅よりも減額期間が長く設定されています。一般住宅と長期優良住宅の固定資産税の優遇措置を比べてみましょう。

| 固定資産税の概要 | 一般住宅 | 長期優良住宅 |

|---|---|---|

| 税率 | 1.40% | |

| 減額期間(戸建て) | 3年間 2分の1に減額 | 5年間 2分の1に減額 |

| 減額期間(マンション) | 5年間 2分の1に減額 | 7年間 2分の1に減額 |

一戸建てでもマンションでも長期優良住宅は一般住宅に比べて固定資産税が2分の1に減額される期間が2年間延長されます。

固定資産税は地価により大きく異なりますが、一般的な30~40坪程度の住宅の場合はおおよそ「年間10~20万円前後」となるケースが多いです。

仮に固定資産税が20万円の場合、長期優良住宅の場合は半額分10万円が2年多く減額されるため「20万円の減税効果」となる計算です。固定資産税の減税措置については、購入する住宅の固定資産評価額が高ければ高いほど減税効果が大きいと覚えておきましょう。

登録免許税の減税

長期優良住宅は登録免許税も優遇されます。

登録免許税は、不動産(土地・建物)の所有権を登記する際にかかる税金です。

税額は土地・建物の固定資産税評価額に税率をかけて計算しますが、長期優良住宅では一般住宅よりも税率が優遇されています。

長期優良住宅の登録免許税における軽減率は以下の通りです。

| 登録免許税の概要 | 一般住宅 | 長期優良住宅 |

|---|---|---|

| 保存登記 | 0.15% | 0.10% |

| 移転登記(戸建て) | 0.30% | 0.20% |

| 移転登記(マンション) | 0.30% | 0.10% |

上記のとおり、長期優良住宅は一般住宅に比べて登録免許税の税率が若干優遇されています。

具体的にどれくらいの金額がお得になるのか、土地評価額1000万円・建物評価額1200万円のモデルケースでシミュレーションしてみましょう。

建物の保存登記費用:1200万円×0.15%=1万8000円

建物の保存登記費用:1200万円×0.10%=1万2000円

このモデルケースの場合は登録免許税が1万6000円お得になる計算です。このように長期優良住宅は登録免許税がおよそ1~3万円前後お得になるケースが多いです。

登録免許税は土地・建物の登記をする際に一度きりかかる税金ですので固定資産税のように毎年かかるものではなく、減税効果としてはさほど大きくないと考えて問題ありません。

不動産取得税の減税

長期優良住宅は、不動産取得税も優遇されています。

不動産取得税は土地や建物などを新たに取得した際にかかる税金のことです。

こちらも固定資産税評価額を基準にして、一定の税率をかけて算出します。

建物:(評価額-控除額)×3%

建物の不動産取得税は固定資産評価額から一定額が控除されてから税率3%をかけた金額がかかってきます。

長期優良住宅は、一般住宅に比べて控除額が優遇されています。

| 概要 | 一般住宅 | 長期優良住宅 |

|---|---|---|

| 不動産取得税の控除額 | 1200万円 | 1300万円 |

例えば固定資産税評価額1500万円の建物をモデルケースに考えてみましょう。

このモデルケースの場合だと、長期優良住宅の場合「3万円」の減税効果がある計算になります。

不動産取得税も固定資産税のように毎年かかってくる税金ではなく、かかるのは不動産を取得した際の一度きりですので、減税効果はそれほど高くありません。おおよそ数千円~数万円程度の減税効果におさまるケースが多いです。

長期優良住宅のメリット

長期優良住宅は各種の税制上の優遇措置を受けられる他にも複数のメリットがあります。いったん長期優良住宅のメリットを整理しておきましょう。

- 各種税制上の軽減措置を受けられる

- 住宅ローン金利が優遇される(フラット35を利用する場合)

- 地震保険の割引が適用される

- 建物の資産価値が高く評価される

- 補助金が出る可能性がある

各種税制上の減税優遇を受けられる

長期優良住宅は各種税金面でさまざまな優遇を受けることができる点が大きなメリットです。

前述の通り、住宅ローン減税の優遇、固定資産税の優遇、登録免許税の優遇、不動産取得税の優遇が受けられます。

ただし、長期優良住宅の認定を受ければ誰もが最大限の優遇措置の恩恵を受けられるわけではなく、借り入れ金額の大きさ、取得する不動産の評価額によっても最大限恩恵を受けられるかどうかは変わってきます。この点はご自身の収入や住宅ローンの借り入れ額、取得する不動産の評価額(目安)をあてはめて考えるのがよろしいでしょう。

住宅ローン金利が優遇される(フラット35を利用する場合)

住宅ローン商品「フラット35」を利用する場合に、長期優良住宅は金利面で優遇された「フラット35S 金利Aプラン」を利用することができます。

フラット35Sは省エネルギー性・耐震性・バリアフリー性・耐久性・可変性などが優れた住宅の場合に利用できる金利が優遇された住宅ローン商品で、固定金利の引き下げ期間が設けられたお得な住宅ローン商品です。

フラット35Sには「金利Aプラン」「金利Bブラン」の二種類があり、それぞれ金利の引き下げ期間が異なります。

| フラット35S金利プラン | 金利の引下げ幅 | 金利引き下げ期間 |

|---|---|---|

| 金利Aプラン | 年▲0.25% | 当初10年間 |

| 金利Bプラン | 年▲0.25% | 当初5年間 |

金利引き下げ幅は同じですが、金利Aプランの方が金利引き下げ期間が長く設定されているためお得です。

金利Aプランが適用されるか、金利Bプランが適用されるかは取得する住宅の性能によって変わります。長期優良住宅の認定を受ければ、お得な「金利Aプラン」の適用が可能です。

ただし、フラット35Sの金利Aプランへの適用は長期優良住宅だけの特権というわけではなく「一時エネルギー消費量等級5」「認定低炭素住宅」「耐震等級3」「高齢者等配慮対策等級4」のいずれかの基準を一つでも満たせば利用することが可能です。

なお住宅ローンの金利優遇はあくまで「フラット35」を利用する場合に限られます。民間銀行の住宅ローンを利用する場合は特に恩恵はないと考えて良いでしょう。

地震保険の割引が適用される

長期優良住宅では地震保険料が一定の割合で割引されるメリットがあります。

| 耐震等級 | 地震保険の割引率 |

|---|---|

| 耐震等級1 | 割引なし |

| 耐震等級2 | 30%割引 |

| 耐震等級3 | 50%割引 |

正確には長期優良住宅のメリットというより耐震等級2以上の建物に適用されるメリットですが、長期優良住宅は耐震性の認定基準が「耐震等級2以上」のため、長期優良住宅ならば少なくとも地震保険を30%割引で利用することができます。長期優良住宅の認定を受けなくても耐震等級2もしくは3の建物であれば保険料の割引は受けられます。

ちなみに地震保険は国と民間の保険会社が共同で運営している保険のため、保険会社によって差異はございません。補償内容も保険料もすべて同じ料金です。

建物の資産価値が高く評価される

長期優良住宅の認定を受けた建物は、一般住宅にくらべて資産価値が長期にわたり高く評価される傾向があります。

長期優良住宅の認定を受けたということは、その建物は所管行政庁から省エネルギー性・耐震性・バリアフリー性など、さまざまな住宅性能が優れていることを証明された住宅ということです。一般住宅と比べて暮らしやすさの面で優れていることはもちろん、資産価値も高く評価されます。また長期優良住宅は定期的な点検・メンテナンスが義務付けられているため、資産価値を長く維持しやすい傾向にあります。

将来的なリセールバリュー(再販価値)を考えた場合は長期優良住宅はメリットがあると言えるでしょう。

補助金が出る可能性がある

長期優良住宅を建築する場合、国土交通省の「地域型住宅グリーン化事業」により補助金をもらえる可能性がある点もメリットの一つと言えると思います。

長期優良住宅を建てる場合に貰える補助金の上限額は以下の通りです。

| 概要 | 補助金の内容 |

|---|---|

| 補助金額上限 | 110万円 |

| 加算額(①~③は重複不可) | ①主要構造材に地域材を過半において使用する場合+20万円 ②三世代同居加算+30万円 ③若者・子育て世帯加算+30万円 |

| 加算額(①~③と重複可) | ④省エネ強化加算+30万円(補助上限額の引上げ) |

| 補助要件 | 認定長期優良住宅 主要構造部に地域材使用 |

長期優良住宅の補助金は「上限110万円」と、特定の条件を満たした場合に加算額がもらえる可能性があります。

ただし、長期優良住宅を新築する場合に貰える補助金は非常に条件が厳しいため、もらえないパターンも十分にあり得ます。

まず長期優良住宅の補助金は、地域型住宅グリーン化事業に採択された中小工務店で長期優良住宅を建てなければ補助金の交付対象になりません。補助金は加算額をふくめると「最大で170万円」ですので貰えるならばメリットは大きいのですが、施工する住宅メーカーが限定されてしまうのはかなり厳しい条件です。「補助金がもらえるから」という理由だけで、注文住宅を建てる工務店を決めてしまうのは早計です。

注文住宅のマイホーム計画において、住宅メーカー選びは最重要ポイントですので、補助金の採択事業者であるかどうかはひとまず抜きに候補の工務店を選ぶべきです。最終候補に残った工務店のなかに、地域型住宅グリーン化事業の採択工務店があれば検討しても良いと思いますが、始めから採択事業者の工務店から決めるというのはあまりオススメできません。

なお、地域型住宅グリーン化事業に採択されているグループに属する工務店は「地域型住宅グリーン化事業評価事務局」より確認してみましょう。

長期優良住宅のデメリット

長期優良住宅の認定を受けるメリットは多数ありますが、デメリットもございます。長期優良住宅は税制上の恩恵を最大限受けられるケースが限られるため場合によってはメリットをデメリットが上回ってしまうケースもございます。長期優良住宅の認定を受けるべきかどうかはデメリットについてもしっかり把握しておくことが大切です。

- 建築コストが高くなってしまう

- 申請するコストがかかる

- 定期的な点検・メンテナンス(維持保全)をする必要がある

建築コストが高くなってしまう

長期優良住宅は一般住宅よりもさまざまな性能を向上させる必要があるため、建築費用が高くなるケースが多いです。平均的に長期優良住宅は一般住宅よりも建築コストが10%~20%前後割高になるケースが多いと言われています。

ただ近年では長期優良住宅の基準を標準仕様でクリアしている住宅メーカーも多いため、標準仕様が充実した住宅メーカーならば、追加の建築コストをかけることなく長期優良住宅を建てることも可能です。この点は住宅メーカーの標準仕様によって非常に大きく異なりますので「長期優良住宅仕様にすると最終金額がいくらくらい変わるか?」という点を直接ヒアリングすることをオススメします。

申請するコストがかかる

長期優良住宅は認定を受けるための申請にもお金がかかります。

長期優良住宅の申請費用は、施主がすべて個人で行うとすればおおよそ「5~6万円」前後です。しかし、一般の方が必要な書類をすべて用意し、所管行政庁に申請するのはあまり現実的ではなく、住宅メーカーに申請を代行してもらうケースが多いです。住宅メーカーに申請を代行してもらう場合は、申請費用の実費にプラスして代行手数料が上乗せされるケースが大半です。長期優良住宅の申請を住宅メーカーに代行してもらう申請コストはおおよそ「20~30万円」前後の料金となるのが一般的です。

この申請費用も住宅の建築コストとして考え、各種減税措置と照らし合わせて金銭的メリットがあるかどうかを判断すべきでしょう。

定期的な点検・メンテナンス(維持保全)をする必要がある

長期優良住宅は少なくとも10年に一度は「点検」を行い、必要があれば補修メンテナンスを行うこと(維持管理計画の策定)が義務付けられています。一般住宅は特に点検メンテナンスは義務付けられていませんので、維持管理計画の策定が「義務」となる点は長期優良住宅のデメリットとも考えられます。

しかし、どんな住宅であれ手入れなしでずっと住み続けられるわけではありません。一般住宅であっても長期優良住宅であっても、必ず経年劣化していくため少なくとも10年に一度程度は点検メンテナンスを行うべきです。むしろ、住宅の劣化はできるだけ早い段階で見つけて補修する方がメンテナンス費用が安く収まるケースが多いため、なるべく早い段階で点検で住宅の劣化部分を補修できることは長期優良住宅のメリットとも考えられます。

一般住宅は自由なタイミングで点検メンテナンスが可能であるのに対して、長期優良住宅は策定された維持保全計画の通りに点検メンテナンスを行わなければならないことから、点検スケジュールの自由度が低い点はデメリットと言えますが、いずれにしても家は定期的に点検・補償が必要なため、この点はあまり大きなデメリットとして考えなくてもよろしいと思料いたします。

なお、長期優良住宅はあらかじめ策定された維持保全計画が予定通りに行われなかった場合、長期優良住宅認定が取り消される可能性があるため注意が必要です。

長期優良住宅と一般住宅の比較表

長期優良住宅が一般住宅に比べて優遇されている点をわかりやすく確認しやすいよう一覧表にまとめます。

| 概要 | 一般住宅 | 長期優良住宅 |

|---|---|---|

| 住宅ローン控除の上限額 | 400万円(10年間の場合) 520万円(13年間の場合) | 500万円(10年間の場合) 650万円(13年間の場合) |

| 固定資産税の減額期間 | 3年間(2分の1に減額) | 5年間(2分の1に減額) |

| 不動産取得税の控除額上限 | 1200万円 | 1300万円 |

| 登録免許税 | 保存登記0.15% 移転登記0.3% | 保存登記0.1% 移転登記0.2% |

| フラット35を利用する場合 | – | フラット35S金利Aプランを適用できる (当初10年金利▲0.25%) |

| 補助金 | – | 110万円+α |

| 維持保全計画 | – | 少なくとも10年に一度の点検・補修計画 30年以上の維持保全計画を実施 |

| 地震保険の割引 | – | 少なくとも30%の割引が適用 |

| 建築コスト | – | およそ10~20%割高になるケースが多い |

| 申請コスト | – | 5~6万円 (メーカーに代行してもらうなら20~30万円) |

長期優良住宅の認定を受けている人の割合

実際に長期優良住宅の認定を受けている人の割合はどれくらいいるのでしょうか?

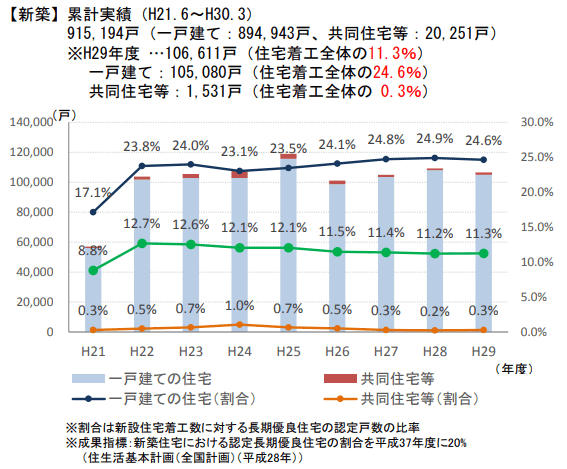

以下のグラフは、国土交通省による平成21年~平成28年の長期優良住宅の認定実績を示したグラフです。

直近データの平成29年の長期優良住宅の割合は一戸建て住宅で24.6%、マンションは0.3%となっています。

長期優良住宅仕様のマンションはかなり数が少ないですが、これはそもそもマンションは長期優良住宅仕様の販売数が少ないからです。長期優良住宅は必ず着工前に申請を行う必要がありますので、マンション購入後に個人的に長期優良住宅認定を受けることはほぼ不可能です。今後、長期優良住宅仕様のマンション販売数が増えればこの数字も伸びていくと思われます。

さて、一戸建ての場合は新築住宅全体のおよそ4分の1程度が長期優良住宅として認定を受けています。全体の4分の1という割合を多いとみるか、少ないとみるかは意見が分かれますが、近年の一戸建て住宅は標準仕様でも長期優良住宅の基準をクリアするスペックでつくられているのものが多いことを考えると、4分の1という割合は「少ない」と言えるのではないでしょうか。長期優良住宅は申請コストもかかりますし、恩恵を最大限受けられるケースも限られるため、住宅のスペック的には長期優良住宅の基準をクリアしていてもあえて認定を受けていないというケースも多いのです。

長期優良住宅を申請するながれ

長期優良住宅の申請は、まず登録住宅性能評価機関で「建物が長期優良住宅の認定基準を満たすかどうか?」という技術的な部分の審査を行います。この段階の技術的審査は各所管行政庁によって規模基準・居住環境基準・必要書類等が異なりますので、もし個人で申請を行うならば住宅メーカーと協力のうえ必要書類を用意して頂きましょう。

登録住宅性能評価機関の技術的審査に通過すると「適合証」が交付されます。これを持って所管行政庁に申請することでさらに審査が行われます。所管行政庁の審査に通過すると、はじめて長期優良住宅認定となります。

一つ注意しなければならないのは、長期優良住宅の申請・審査は「着工前」に行う必要がある点です。着工が始まってからだと、申請をしても受理されませんので注意しましょう。長期優良住宅の認定を受けるつもりなら、長期優良住宅に対応する工務店を選び着工前に「長期優良住宅の認定を受けたい」旨を相談しておくべきです。

なお、基本的に長期優良住宅の申請は施主サイドで申請するケースは少なく、ハウスメーカー・工務店などの施工会社サイドに申請を代行していただくのが一般的です。ただし、長期優良住宅の申請を住宅メーカーに代行して頂く場合は、申請にかかる実費に加えて代行手数料がかかるケースが多いです。料金については各住宅メーカーに個別にヒアリングすることを忘れないようにしましょう。

長期優良住宅認定通知書は再発行不可

長期優良住宅認定を受けると「長期優良住宅認定通知書」が発行されます。長期優良住宅認定通知書は建物が長期優良住宅に認定していることを示す大切な書類で、各種減税制度の適用を受けるために必要となります。この通知書を頂ければ、晴れて長期優良住宅の認定を受けた建物ということを対外的に証明されます。

そして「長期優良住宅認定通知書」は再発行不可の書類なので、絶対に失くさないように大切に保管しておきましょう。

長期優良住宅を建てて後悔しないために

長期優良住宅は良好な住み心地を長く維持できることに加え、さまざまな減税措置が受けられる点が主なメリットですが、税制面の優遇措置に関しては恩恵を最大限受けられるのは一握りの方のみです。

各種減税措置の項目でご説明した通り、長期優良住宅でもっとも大きな恩恵を受けられる「住宅ローン控除の優遇措置」では少なくとも5000万円以上の住宅ローン借入額でなければ最大限の恩恵を受けることはできません。また収入も重要です。支払っている所得税・住民税が少なければ、最大限の減税を受けるのが難しいという問題もございます。

長期優良住宅認定を受けるかどうかはご自身の収入や住宅ローンの借入額、また建てる住宅の固定資産評価額の目安をしっかり把握したうえで判断すべきです。

もし長期優良住宅にするかどうかで迷っているのであれば、一度専門家に相談していただくのが一番です。もちろん住宅の専門家といっても、住宅メーカーの営業マンに、ではありません。住宅メーカーの営業マンは自社商品を購入してもらいたいわけですから、そのアドバイスが公平・中立かどうかの判断は難しいはずです。

住宅に関する相談は、公平・中立に意見を言ってくれる第三者の専門家に相談するべきです。当サイトでは(株)NTTデータの100%子会社が運営する「HOME4U家づくりのとびら」でオンライン相談をするのがもっとも安心安全で効率的なためオススメしています。

HOME4Uならば、長期優良住宅の税制面や住宅ローンの優遇措置についても詳しい専門スタッフが在籍しているため、ご自身の収入や住宅ローン借り入れ予定額、建てたい家のスペックを相談すれば「長期優良住宅にすれば○○万円はお得になります」あるいは「長期優良住宅にしても建築コストと申請コストでマイナスになってしまいます」といった具体的なアドバイスをいただけるはずです。この点をズバリ教えてもらえるだけでも相談する価値は十分あります。もちろん相談は完全無料です。

また、長期優良住宅の「減税優遇措置」や「補助金」に関するメリットは、実は長期優良住宅でなくとも「認定低炭素住宅」「ZEH住宅」にすることで、同等の減税効果を受けられるケースもございます。あなたにとってどの認定制度を利用するのがもっともお得で減税効果が高いのか?この点はケースバイケースで異なるためぜひ一度専門家のアドバイスを聞いてみてください。

利用者14万人突破!

\ みんなが活用する家づくりの無料アドバイザー /

まとめ

長期優良住宅の各種減税措置・メリット・デメリットについては以上です。

長期優良住宅は多数の減税措置・メリットがございますが、その恩恵を最大限受けられる方は限られ、場合によってはデメリットが上回るケースもございます。実際に長期優良住宅の認定を受けるかどうかは税制面のメリットと建築コストを天秤にかけてご自身にとって「よりお得な選択」をしていただくべきです。

もし、長期優良住宅を選ぶべきかどうか判断に迷った時には、ぜひ一度【完全無料】で家づくりの専門家にアドバイスをいただけるオンライン相談サービスを利用してみてください。収入・住宅ローンの借り入れ予定額・建てる家のスペックなどからベストなアドバイスをしてくれるはずです。

工務店への最新口コミ