「持ち家と賃貸って結局どっちがお得なの?」

テレビや雑誌、さまざまなウェブサイトでも特集を組まれる鉄板の議論テーマ「持ち家・賃貸論争」。だれにとっても当事者となる「住まい」をテーマにした議論ゆえ非常に白熱しますが、メディアによってどちらがオススメなのか結果はまちまちです。皆様も「結局どちらがお得なのか?」判断に迷っている方も多いのではないでしょうか。

長らく繰り広げられている論争だけに持ち家派の方、賃貸派の方どちらも多くいらっしゃると思いますが、このページでは当サイトとしての結論を述べさせていただきます。

結論、当サイトとしては「持ち家のオーナーとなること」を強くオススメいたします。

なぜ持ち家がオススメと断言できるのか?

当ページでは「持ち家と賃貸」の生涯コスト、税金面、それぞれのメリット・デメリットを比較しながらご説明させて頂きます。持ち家を取得するか、それとも賃貸生活を継続するか迷っておられる方はぜひ当ページを最後までお読みください。そして自分にとって持ち家と賃貸、どちらがお得なのかを判断して頂ければと思います。

目次

持ち家と賃貸を生涯コストで比較

さっそくですが、持ち家と賃貸を生涯コストで比較してみましょう。持ち家と賃貸を比較するうえで生涯コストはもっとも重要かつ一番わかりやすい比較ポイントです。

この項目では東京都郊外の住まいを想定し「4500万円の3LDK木造一戸建てのマイホームを購入した場合」と「家賃13万円の3LDK賃貸マンションを50年間借りた場合」のコストシミュレーションを比較します。

| 持ち家でかかるコスト | 50年分の金額 |

|---|---|

| 不動産の価格 | 4500万円 |

| 住宅ローンの利息 | 900万円 |

| 購入の諸費用 | 120万円 |

| 補修・修繕費用(50年間分) | 800万円 |

| 固定資産税(15万円×50年間) | 750万円 |

| 火災保険料(10年に一度 15万円と仮定) | 75万円 |

| 住宅ローン控除 | ▲350万円 |

| すまい給付金 | ▲20万円 |

| 持ち家の生涯コスト | 6775万円 |

| 賃貸でかかるコスト | 50年分の金額 |

|---|---|

| 家賃(13万円×50年) | 7800万円 |

| 更新料(2年に一度13万円) | 325万円 |

| 入居時諸費用(家賃5カ月分×2回) ※引っ越し1回と仮定 | 130万円 |

| 賃貸の生涯コスト | 8255万円 |

上記モデルケースの場合は「持ち家の方が生涯コストは1480万円もお得」という計算になります。世間一般的に「賃貸は持ち家に比べて1300万円以上損」と言われていますが概ね近しい数字ですね。

持ち家と賃貸を生涯コストで比較する場合はエリアによって金額に大きく差がでてまいりますが、あくまで「同じくらいの広さ・間取りの家に住む」と条件付けした場合、持ち家よりも賃貸物件の方がほぼ必ず割高になります。

なぜなら賃貸物件は「収益不動産」だからです。

賃貸物件のオーナーさんはボランティアでお部屋を貸しているわけではありません。ビジネスとして収益を得るため人にお部屋を貸しています。ビジネスである以上、設定された家賃には大家さんの利益、管理会社の利益などが上乗せされています。不動産ローンを下回る金額でお部屋を貸すことはよほどのことがない限りはありません。

賃貸物件の家賃・諸費用に含まれる余分なコストは以下のとおりです。

- オーナーの利益

- 管理会社の利益(保証会社の利益)

- 家賃滞納コスト

- 空室コスト

- 入居者が入れ替わる際の現状回復コスト

- 入居者が入れ替わる際の入居者募集コスト

賃貸の家賃・諸費用には少なくともこれだけのコストが含まれているのです。だから、自分が住むために購入する持ち家よりも賃貸物件を借りる方がコスト面で割高になってしまうのは至極当然の話。

そして賃貸物件に一生涯生活するとなると、長生きすればするほど際限なく家賃支出が増えどんどん生涯コストが高くなってしまいます。若い頃に住宅ローンを組んで持ち家を取得された方に比べて「賃貸は長生きすればするほど損」と言い換えても良いかもしれません。

その反対に、持ち家なら長生きすればするほど賃貸暮らしの方に比べて金銭的にどんどんお得になる計算です。持ち家なら賃貸と違って支払いのゴールがありますので、住宅ローンを支払い終えれば大きくお金がかかるのは定期的なメンテナンス費用くらいのものです。

賃貸では長生きすればするほど生涯コストはどんどん膨らみます。

持ち家なら長生きすればするほど金銭的にお得!

単純にかかる費用の時点で持ち家の方がコストを安く抑えられていますが、生涯コストとして計算すべきはこれだけではございません。もっとも大きなポイントは持ち家は住宅ローンを支払い終えれば自分の不動産資産となる点です。

持ち家は最終的には売却して現金に換えることもできますし、賃貸物件として人に貸して不動産収入を得ることもできます。またご家族やお子様に資産としてのこすことも可能です。不動産資産を相続できればお子様の代では住居費の支出を大きく削減できるので、親の代よりもさらに豊かな生活が実現するでしょう。

その点、賃貸はどうでしょうか。

賃貸の場合、何年住んだとしても家賃として払ったお金は後には何も残りません。言い方は悪いですが、賃貸物件に払うお金は大家さんが潤うだけのお金です。

住宅ローンを支払い終えた持ち家を現金換算するならば、持ち家と賃貸の生涯コストの差は1400万円どころではありません。

例えば、4500万円で購入した物件の50年後の残存価値が2000万円だとすれば持ち家は賃貸よりも3400万円もお得になる計算です。もし2500万円の価値があるとすれば、賃貸よりも3900万円もお得という計算になります。住宅ローンを支払い終えた後のマイホームの残存価値がいくらかは物件によってもエリアによっても大きく変わるはずですが、いずれにしても賃貸よりも持ち家の方が生涯コストの面でお得であることには間違いありません。場合によっては購入した金額よりも高く売れるケースもしばしばあるほど。

一般的に「賃貸と持ち家で1300万円の差がある」と言われますが、実はそれ以上の2000万円、3000万円、4000万円もの圧倒的な金額差で持ち家の方がお得なのです。

金銭的な生涯コストの観点では、持ち家に住むのが圧倒的にお得!

賃貸の場合は、借りる部屋の条件次第ではコストを低く抑えられますが、物件のグレードを落としたとしても、そのお家賃には様々な余分なコストが含まれているうえ後にはなにも残りません。

今一度考えてみてください。

住居費を払うならば「大家さんを儲けさせる家賃」と「自分の不動産資産を形成する住宅ローン」どちらを支払うのが賢いでしょうか?賃貸物件には長く住めば住むほど早くからマイホームのローン返済に充てている人とダブルスコアで資産の格差が広がってしまいます。このことはできるだけ早い段階で理解しておくべきです。

持ち家と賃貸を税金面で比較

次に持ち家と賃貸を税金面で比較してみましょう。上記で比較した生涯コストの項目にも税金面の優遇は含まれているとおり、持ち家の場合は「住宅ローン控除」や「すまい給付金」などさまざまな税制上の特典を受けることが可能です。そのほかにも長期優良住宅・低炭素住宅・ZEH住宅など一定の性能を備えた住宅を取得した場合は「固定資産税の減額」「グリーンエコポイントの給付」を受けることも可能です。また地域型住宅グリーン化事業に採択された工務店で、長期優良住宅・低炭素住宅などを取得した場合は「100万円規模の補助金」を頂ける可能性もございます。

マイホームの取得金額や住宅性能にもよりますが、一般的にはおおよそ300~500万円前後の税制上の特典を受けられる方が多いと言えるでしょう。

対して、賃貸物件を借りている方には税制上の特典は一切ありません。税金面でも持ち家と賃貸では、持ち家の方がお得と言えるでしょう。

持ち家と賃貸のメリット・デメリットを比較

持ち家と賃貸、生涯コストの面では持ち家の方がお得であることがお分かりいただけたと思いますが、持ち家と賃貸で比較すべきはコスト面だけではありません。持ち家には持ち家のメリット・デメリット、賃貸には賃貸のメリット・デメリットがございます。それぞれのメリット・デメリットをしっかり把握したうえで、自分にはどちらの住居形態があっているかを判断することが大切です。

持ち家のメリット

住宅ローン完済後は自分の不動産資産になる

持ち家の最大のメリットは住宅ローン完済後は、マイホームが自分の資産となる点です。

賃貸物件はいくら長く住んで家賃をたくさん支払っても最終的に自分の不動産資産となることはありませんが、持ち家ならば住宅ローンを支払い終えれば自分の不動産資産になります。不動産資産はもし金銭的に困ることがあれば売却することもできますし、賃貸物件として人に貸して不動産収益を得ることもできます。また不動産資産はパートナーや子どもに資産としてのこせます。最終的に自分の資産となる点は持ち家の最大のメリットと言えるでしょう。

老後の住まいが確保できる

持ち家は住宅ローンを支払い終えれば、晴れて自分の不動産資産となるわけですから老後の住まいも確保できます。生涯を過ごせる住まいを確保できるというのは精神的にも大きな安心感につながります。これも大きなメリットと言えるでしょう。

賃貸に比べて生涯コストが安く抑えられる

生涯コストの比較項目でも詳しく説明いたしましたが、持ち家は賃貸に比べて住居支出を安く抑えられます。もちろん、同程度のグレードの家に住むことを前提とした比較になりますが、同条件で比べた場合に住居費を安く抑えられるのは非常に大きなメリットと言えるでしょう。

住宅ローン控除など税制上の恩恵を受けられる

持ち家の場合、住宅ローン控除やすまい給付金などさまざまな税制上の恩恵を受けられることもメリットの一つです。賃貸の場合は、特に国や自治体から受けられる特典はありません。このような税制上の恩恵を受けられることも、持ち家が賃貸に比べて生涯コストを安く抑えられる要因の一つと言えるでしょう。

建て替え・リフォームも自由にできる

持ち家はライフステージにあわせてリフォームや建て替えなどにも柔軟に対応することが可能です。賃貸物件では、大家さんの許可なしに勝手にリフォームすることはできませんが、持ち家ならば新しい設備に変更したり子どもの成長に合わせてお部屋を分割するなど、住まいをカスタマイズできる自由度は高いと言えるでしょう。

団信加入で万が一のことがあってもパートナーに資産を残せる

持ち家の場合「団信」と略される生命保険に加入することで、もし万が一ご自身やパートナーが死亡してしまっても遺された家族に不動産資産をのこすことができます。

団信とは、住宅ローンに付帯する保険で正式には「団体信用生命保険」と言います。カンタンに説明すると住宅ローン返済中に借主が死亡してしまった場合に住宅ローンの残債務が0になる保険です。また、死亡だけでなく3大疾病(がん、脳卒中、急性心筋梗塞)に備える特約付き団信や、さらにバリエーションを増やした5大疾病、8大疾病、そのほかの理由で働けなくなった場合に備える特約付きなどさまざまな種類の団信が増えています。

団信は金融機関によっては加入が義務付けられている場合もあるほど住宅ローンの付帯保険として一般的です。住宅ローンを借り入れる方のおよそ7割の方が加入しています。団信に加入し持ち家を取得している方は、もし働き盛りのパートナーに万が一事故や病気で死亡してしまっても遺された家族には数千万円単位の不動産資産が残ることになります。ご自身やパートナーに万が一のことがあっても暮らしていける住まいを残せる点は持ち家のメリットと言えるでしょう。

持ち家のデメリット

気軽に引っ越しができなくなる

持ち家の最大のデメリットは「気軽に引っ越しができない」という点です。災害やご近所トラブルなどがあった場合でも気軽に住所を変えてリスタートすることができない点は持ち家のリスクと言えます。

新たに土地からマイホームを購入される場合は、気軽に引っ越しできなくなることを念頭に置き入念に下見をすることをオススメします。

例えば災害であれば水害や土砂災害などハザードマップを調べることである程度予測できる場合もございます。予測可能な災害はできる限り避けられるよう、土地を取得する場合は必ず前もってハザードマップを確認しておきましょう。

ご近所トラブルは運の要素も大きいですが、近隣にゴミが散らばっていないか?ハトの糞などは気にならないか?騒音やにおいは問題ないか?など前もって下見することでトラブルを回避できる可能性もございます。候補の土地に目ぼしをつけたら購入する前に時間帯を変えて何度か下見することをオススメします。

またマイホーム取得後に会社に転勤を命じられることもあるかもしれませんが、転勤の場合は住宅ローンを借りている金融機関に相談することで転勤期間のみ持ち家を賃貸に出して他の土地に住みかえすることが可能です。万が一マイホーム取得後に転勤を命じられた場合は、焦らずに金融機関に相談してみましょう。

住居費を下げることが難しい

景気悪化や転職などで持ち家取得後に住居費が高いと感じることもあるかもしれません。持ち家は一度取得すると、賃貸ほど気軽に引っ越しをすることができませんので住居費を下げることが難しくなります。この点は持ち家のデメリットと言えるでしょう。

持ち家を取得するならば、住宅ローン支払い期間は気軽に住居費を下げることが難しいことを念頭に、住宅ローンの毎月の支払い額はもちろん、メンテナンス費用や固定資産税なども含め、今後20年30年と支払い続けられる金額かどうかを初めにしっかりシミュレーションすることが大切です。

賃貸のメリット

気軽に引っ越しができる

賃貸の最大のメリットは、気軽にいつでも引っ越しができるという点でしょう。景気の悪化やライフステージの変化などで家賃が高いと感じたら、引っ越し代など一時的にお金はかかるものの家賃の安い物件に移ることで生活を立て直すことが可能です。転職によって職場が遠くなってしまっても賃貸なら柔軟に居住エリアを変更することができます。

また先の読みにくいご近所トラブルなどがあった場合でも引っ越しすることで解決できます。なにか問題が起きても、すぐに引っ越しができるという安心感は賃貸の大きなメリットと言えるでしょう。

設備の修繕費用がかからない

賃貸のメリットとして、借りている物件の修繕費用を負担しなくて良い点が挙げられます。賃貸で借りている物件はオーナーさんの所有物のため、修繕の必要が生じた場合は基本的にオーナーさんの負担で修繕をします。(借主が故意で壊した場合や重大な過失がある場合を除く)

賃貸では設備が急に壊れた場合でも、オーナーさんに連絡をすれば急な出費が発生する可能性は少ないでしょう。ただし、これらの修繕費用はあらかじめ家賃に含まれていると考えられますので、やはり生涯コストという面では賃貸は高く付いてしまいます。あくまで「修繕費用が急に発生することがほぼない」という点がメリットと考えましょう。

高額な住宅ローンを抱えないで済む安心感

持ち家と違い賃貸なら高額の住宅ローンを抱えないで済むため、安心感と言う面ではメリットがあると言えるかもしれません。しかしお伝えしている通り、持ち家と賃貸のコストを比較すると賃貸の方が割高です。賃貸にお住まいの方は高額な住宅ローンを抱えない代わりに、持ち家と比べて大きく割増しされた住居コストを支払っていることも同時に自覚すべきと思料します。

賃貸のデメリット

いくら家賃を支払っても資産にならない

賃貸の最大のデメリットは、一生涯に渡って家賃を支払う必要があることでしょう。賃貸物件にはいくらたくさんの家賃を支払っても永遠に自分の資産になりません。この点は、支払いのゴールがあり最終的に自分の資産となる持ち家との最大の違いです。

賃貸物件は高齢になった時に借りにくくなる

50代以下の方はあまりご存じないと思いますが賃貸物件は高齢になってからだと借りにくいという事情がございます。具体的に65歳を超えると入居審査は極端に厳しくなります。

賃貸物件のオーナーは基本的に「元気に働いている現役世代の方」に部屋を貸したいものだからです。年金収入のみの高齢者の方よりも、毎月しっかり収入がある現役世代の方が家賃の滞納リスクも少ないですし、もっと酷なことを言えば独り身のお年寄りの場合、部屋で急に具合が悪くなって孤独死してしまう可能性も考えられなくはありません。

オーナーからすれば自分の不動産が事故物件になってしまうリスクは絶対に避けたいもの。酷なようですが高齢者に賃貸物件を貸すことはそれだけでリスクなのです。高齢になってからの賃貸物件の住み替えは若い時ほど自由に物件を選べない可能性があることを理解しておきましょう。

「高齢になってからは引っ越ししなければいい」と考えていても、借りている賃貸物件が老朽化による取り壊しなど、貸主側の正当事由がある場合は立ち退きを求められる可能性もございます。老後の住居確保は非常に大切な問題であることを改めて意識しておくべきです。

万が一のことがあっても家族に何も保証がない

持ち家の場合は団信に加入していればご自身に万が一のことがあっても、ご家族に不動産資産をのこすことができますが、賃貸物件にお住まいの場合は特に何も保証はありません。この点もデメリットと言えるかもしれません。

持ち家・賃貸のメリット・デメリット一覧表

持ち家と賃貸のそれぞれのメリット・デメリットをピックアップさせて頂きました。

持ち家を購入するか、それとも一生賃貸暮らしを貫くか。どちらの方が、あなたの性に合っていると感じましたか?上記の持ち家と賃貸のメリット・デメリットを一覧表にまとめます。

| 住居形態 | メリット | デメリット |

|---|---|---|

| 持ち家 | ・完済後は自己資産になる ・老後の住まいが確保できる ・賃貸に比べて生涯コストが安い ・税制上の恩恵を受けられる ・建て替え・リフォームも自由 ・団信加入で万が一の場合も資産を残せる | ・気軽に引っ越しができない ・住居費を下げることが難しい |

| 賃貸 | ・気軽に引っ越しができる ・設備の修繕費用がかからない ・住宅ローンを抱えないで済む安心感 | ・一生家賃がかかる ・自己資産にならない ・高齢になった時に物件を借りにくい ・家族に万が一のことがあっても保証がない |

賃貸派の意見

当サイトでは持ち家のオーナーとなることを強くオススメしておりますが、世の中には一定数「賃貸派」の方もおられます。では賃貸派の方々はどんな意見をお持ちなのか?少し気になるところですよね。この項目では賃貸派の方の意見のなかでも特に目立つものをピックアップしていきます。

将来の可能性が家によって制限される

持ち家を取得することで「将来の可能性が制限される」という意見はよく目にします。

確かに持ち家を取得すると、なにかトラブルがあってもカンタンに住居費を下げることが難しくなりますので、転職や独立など新たなチャレンジがしにくい状況となってしまうという意見は一理あると思います。

確かに賃貸の場合は、万が一収入が下がってしまった場合でも家賃の安い物件に引っ越すことでリカバリーしやすいのは事実ですが、ご家族がいる場合は家賃が安いところと言っても限度があるはずです。そもそもご家族を養う大黒柱の方にとって住居が持ち家であれ賃貸であれ、将来の可能性という面ではそれほど大きな差はないのではないでしょうか。

また実際には「持ち家を取得して賃貸の家賃よりも毎月の住居費が下がった」という方も多くいらっしゃいます。賃貸の時よりも住居費が下がった場合はむしろ新しいチャレンジはしやすい状況とも言えると思います。

当サイトでは新たなチャレンジがしやすい環境よりも、早い段階で不動産資産を形成する金銭的メリットの方が圧倒的に大きいと提唱させて頂きます。

家にお金をかけるのはムダ

持ち家を取得することに対して「家に必要以上にお金をかけるのはムダ」という意見もよく目にしますが、そう考えている方はなおさら早い段階で持ち家を取得すべきです。

なぜなら繰り返し申し上げている通り、持ち家の方が賃貸よりもコスト的に遥かに割安だからです。賃貸派の方が払っているお家賃には、大家さんの利益、管理会社の利益、空室リスクのコスト、修繕コストなどなどさまざまなコストが割増で含まれています。家に必要以上にお金をかけたくないのであれば、割高な住居コストをいつまでも払っている場合ではないと考えましょう。豪華な家でなくともかまいません。中古物件を購入して住む方が賃貸よりもはるかにお得です。

そもそも「家に必要以上にお金をかけるのはムダ」という意見は人それぞれの感性によるところも大きいと言えます。「家は雨風が凌げればそれでいい」と考えている方もいれば「快適な生活環境の家で広々と暮らしたい」と考える方もおられます。あなたはどちらの考えに近いでしょうか?

住まいは人間の生活に欠かせない3大要素「衣食住」のひとつで非常に重要なポイントです。もしあなたが快適な住環境で生活したいと思うなら「家にお金をかけるのはムダ」という意見は無視して良いと思います。

家を買うくらいなら、その分を投資した方が良い

このような意見もたびたび目にしますね。この意見を唱える方はみな「投資は100%儲かって当たり前」という前提としか思えない口ぶりですが、そもそも100%儲かる投資話などありません。

一応、元本保証されている投資商品もあるにはありますが、利回りは極端に低いです。銀行預金や個人向け国債をイメージしてもらえればいいと思います。銀行の定期預金なら年率0.2%前後。100万円預けて年に2000円もらえるかどうかという利率です。

おそらくここでいう「投資」とは株や投資信託、あるいは不動産投資などのことを指しているのだと思いますが、これらは高い利回りが見込める半面、元本割れのリスクもございます。またアパートやマンションなどの不動産投資にしても空室リスクは常に付きまといますし、そもそも素人がアパート経営、マンション経営をするのは非常にハードルが高いです。

その点、持ち家は自らが顧客となる不動産投資とも言い換えることができます。自ら顧客となり住むわけですから、余分な家主の利益コストも上乗せされませんし空室リスクもゼロ。持ち家は自らが借主となる非常に確実性の高い賃貸事業なのです。

中途半端な知識で投資に手を出せばマイホーム購入資金として貯めていた預貯金をすべて失う可能性もございます。

必ず儲かる投資商品なんてないからこそ、大多数のみなさんは将来の安心を確保するために持ち家を取得するのです。後ほど詳しく説明しますが、2018年の総務省の土地・家屋調査では「60代以上の方は8割以上が持ち家」です。

100%儲かる投資などありません。

あるならみんなやってます!

住宅ローンの金利がムダ。家を買うならお金を貯めてから一括で買うべき

この意見もよく目にしますが、正直これは的外れ…と言わざるを得ません。金利がムダというのなら、賃貸物件の家賃こそムダの極みです。

住宅ローンは支払い終えればマイホームが自己資産になりますが、賃貸はいくら支払おうが永遠に自己資産にはなりません。また住み続ける限り永久にかかるコストです。

ご実家に住んでいるなど住居費がほとんどかからない状況ならばこの意見はわかりますが、賃貸物件の家賃を払いながらマイホーム資金を貯めるのはオススメできません。非常に効率が悪いです。家賃を支払って賃貸物件のオーナーさんを儲けさせるくらいならば、持ち家を購入してその返済に充てた方が明らかにお得です。「大家さんを儲けさせる」のと「自分の不動産資産を形成する」のではどちらがお得か?考えるまでもありませんよね。

そもそも住宅ローン金利はその他ローンと比べて非常に金利が安く設定されていますし、2021年現在の住宅ローン金利は史上最安値に近い水準です。

もちろん安いと言っても金利はかかりますので、もし現金一括で購入できるのならば、そうして頂いた方がお得ではありますが、住宅ローンを利用してマイホームを購入する場合「住宅ローン控除」などの減税特典を受けられますし、住宅ローン金利がまるまる損ということもありません。むしろ賃貸物件の家賃を支払うことの方が、国からもなんの支援策もありませんので損と言えるでしょう。

持ち家と賃貸の割合

当サイトでは持ち家のオーナーとなることを強くオススメしていますが、世間一般的には持ち家を選んでいる人、賃貸を選んでいる人どちらの方が多いのでしょうか。次は持ち家と賃貸の割合を見てみましょう。

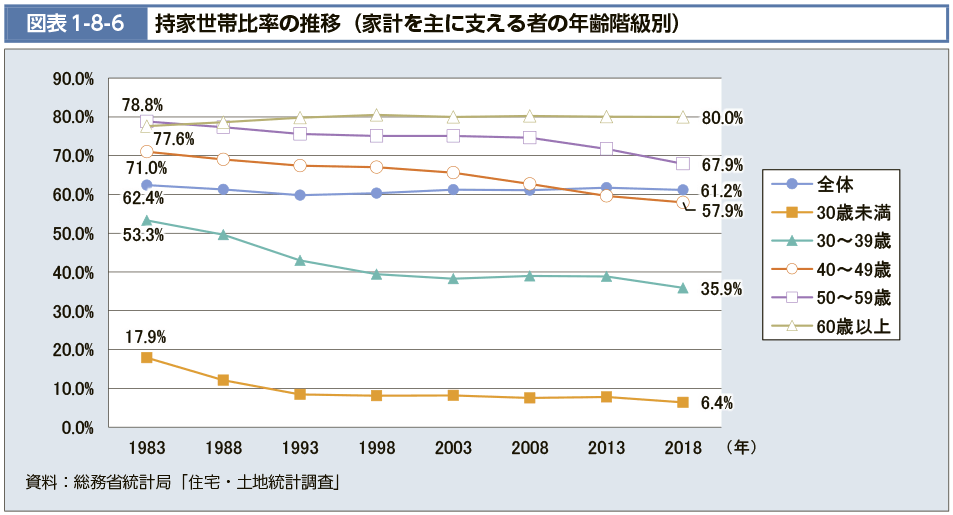

総務省が発表した平成30年の住宅土地統計調査によると、平成30年の持ち家比率は全年齢で61.2%となっています。ただし、持ち家比率は年齢によって大きく異なり、20代:6.4%、30代:35.9%、40代:57.9%、50代:67.9%、60代以上:80.0%と年齢層があがるごとに持ち家比率も上がっています。

注目していただきたいのは「60代以上の持ち家比率:80.0%」という点。

60歳代以上だと、実に8割の方が持ち家で暮らしているのです。

賃貸派は多くとも「一生賃貸派」は少ない

うすうすお気づきかと思いますが賃貸派を標榜している方もいずれは持ち家を取得している方が多いです。これは総務省が2018年に発表した「60代以上の持ち家比率が80.0%」という土地・家屋調査結果が示しています。

つまり一生賃貸暮らしをする方は少ないのです。

おそらく賃貸派の多くの方は「今は賃貸だけどいずれ土地・建物を相続する」という方が多いのだと推測します。確かに相続する予定の土地・建物があるならば、無理をしてご自身でマイホームを購入する必要はありませんし「数千万円払って自分で家を買うなんてバカバカしい」とおっしゃる気持ちもわかります。

ですが、ご注意頂きたいのはこのような「隠れ持ち家派」の意見を受けて相続する不動産もないのに賃貸派を標榜している方。

不動産を相続する予定のない賃貸派の方々には、恐れながら「非常にリスキーな考え」であると進言させて頂きます。

今一度申し上げますが、60代以上の持ち家比率は80.0%です。8割の方は持ち家で安心な老後を送っています。

お若いうちは「賃貸の方が良い」がおっしゃっている方が多くとも「一生賃貸に家賃を払って生きていく派」は実際には少ないことを意識してください。

もしあなたが不動産を相続する予定がないのであれば、遅くとも40代前半までには老後の住居確保について真剣に考えてみてください。いたずらに焦らせるつもりはございませんが、このまま50代、60代になればどんどん選択肢は狭まり「一生賃貸暮らしになってしまう可能性」が高いです。

改めて申し上げますが、賃貸暮らしは長く続けるだけ経済的損失は大きくなりますし、住宅ローンもできるだけお若いうちに借りる方が有利な条件で契約できますし審査もスムーズです。50代、60代でマイホームをご購入されるのであれば、その時までにまとまった頭金を用意しなければ非常に厳しい住宅ローン返済計画を余儀なくされてしまいます。

老後の住居を考えることなくただなんとなく年齢を重ねてしまう。

これは大きなリスクです。

気付いた時には厳しい返済条件での住宅ローンしか借りられない。泣く泣く持ち家を断念せざるを得ない。

損だとわかっていながら賃貸物件に住み続けるしかない。

このような状況の高齢者の方はたくさんいらっしゃいます。当サイトをご覧のみなさまには「やむを得ず一生賃貸で暮らさざるをえない」という状況だけは避けて頂きたいと切に願います。

老後2000万円問題は持ち家が前提です

ここまでご覧頂ければ、持ち家をオススメする理由がおわかりいただけたと思いますが、さらに賃貸派にとって厳しい現実についてお話させて頂きます。みなさまは「老後2000万円問題」はご存知でしょうか?

夫65歳以上、妻60際以上の高齢者の夫婦世帯ではあわせて2000万円の老後資金が必要と金融庁の試算により発表され、社会的に大きなインパクトを与えました。

お子様の教育費などもかかるなか、現役引退するまでに2000万円もの預貯金を貯めないといけない時点で非常に厳しい数字ですが、さらに厳しいことに老後2000万円問題は「持ち家が前提」となっています。

つまり、一生賃貸物件で暮らすとすれば老後資金は2000万円では到底足りないということです。

もし一生賃貸暮らしをするならば、老後だけでどれだけの家賃コストが必要になるのか?ザックリ計算してみましょう。

老後2000万円問題では、95歳まで生きる前提となっておりますので65歳で定年退職するとすれば老後期間は30年間です。家賃5万円~10万円の賃料を想定し、30年間のトータル住居費をシミュレーションしてみます。

| 家賃 | 30年間のトータル家賃 |

|---|---|

| 家賃5万円 | 1800万円 |

| 家賃6万円 | 2160万円 |

| 家賃7万円 | 2520万円 |

| 家賃8万円 | 2880万円 |

| 家賃9万円 | 3240万円 |

| 家賃10万円 | 3600万円 |

家賃5万円の賃貸物件に住んだとしても30年間で+1800万円もの老後資金が必要な計算です。家賃10万円の物件に住むならば30年間で+3600万円。

つまり一生賃貸派の方は、老後2000万円問題ではなく「老後3000~5000万円問題」ということになります。

さらに酷なことに現役を引退された65歳以上の方は家賃支出を負担に感じたとしても、もう年齢的に新たに賃貸物件を借りるのも難しくなってきます。建物の賃貸借契約は借主に非常に有利なように出来ていて、一度入居すれば貸主からは正当な事由がない限り、一方的に退去してもらうことは難しく、だからこそ高齢者は入居審査の時点でお断りされてしまうケースが多いのです。オーナーさんの立場からしても、自分の不動産資産が万が一とはいえ事故物件になってしまうリスクは極力避けたいものですから仕方ありません。

もちろん老後2000万円問題自体も一定のモデルケースの試算を出した一例に過ぎませんので、あくまで目安です。もっと節約することも可能ですが、それでも持ち家に比べて賃貸はかならず毎月「家賃」がかかってきますので当然ながら支出は大きくなります。賃貸の場合、老後資金は2000万円ではまったく足りないケースが多いと言えるでしょう。

一生賃貸で生きていくなら

老後2000万円問題ではなく

老後3000~5000万円問題です!

まとめ

当ページでは「持ち家か賃貸か?どちらが結局お得なのか?」という点について詳しく説明させて頂きました。

持ち家にも賃貸にもそれぞれにメリット・デメリットがございますが、当サイトの見解としては圧倒的に持ち家が有利と考えます。生涯コストの観点でも、老後の住居を確保できるという安心感の面でも持ち家が断然お得です。

もし、親や親族から土地や家を相続する予定があるのであれば、それまでの間、自由で気ままな賃貸暮らしを満喫されるのもいいと思います。しかし不動産資産を受け継ぐ予定がないのであれば、結論「できるだけ早いうちにご自分の不動産資産(マイホーム)を取得するべき」です。そうでなければ一生賃貸暮らしになる可能性が高いです。

最後にあらためて「持ち家をオススメする理由」と「一生賃貸をオススメしない理由」を再掲させて頂きます。

- 完済後は自己資産になる

- 老後の住まいが確保できる

- 税制上の恩恵を受けられる

- 賃貸に比べて生涯コストが安い

- 建て替え・リフォームも自由にできる

- 万が一の時には売ることも貸すこともできる

- 団信加入で万が一のことがあっても資産を残せる

- どうせ買うならできるだけ早く買った方が条件も有利でお得

- 賃貸なら老後資金は2000万円では到底足りない

- 生きている限り一生家賃を払い続けなければならない

- 家賃はいくら支払っても自分の資産にはならない

- 高齢になった時に新たに賃貸物件を借りにくくなる

- 家族に万が一のことがあってもなにも保証がない

- そもそも一生賃貸派の人は少ない(60歳以上のおよそ8割は持ち家)

当サイトでは口を酸っぱくして申し上げておりますが、マイホームを取得するのであればできるだけ早い方が良いです。賃貸生活はできるだけ短い方が生涯支出は少なく済みますし、若い方が住宅ローンの返済計画も立てやすく審査もスムーズです。

できれば「遅くとも40代前半までには、持ち家を取得するか?あるいは一生賃貸暮らしの決意を固めるか」いずれかを自らの意思で選択するようにしてください。

結論、持ち家と賃貸では圧倒的に「持ち家がお得」!

そして持ち家のオーナーになるならできるだけ早い方が良いです!

工務店への最新口コミ